Démocratiser la richesse: l’impact incroyable des FNB sur les gens ordinaires

Par Heidi Unrau | Publié le 13 avr. 2023

En collaboration avec BMO Gestion mondiale d’actifs

Vous avez l’impression de rester coincé où vous êtes? Vous n’êtes pas seul. La plupart des gens d’affaires du centre financier de Montréal aiment croire qu’ils font de grandes choses pour le bien de tous, mais il y a un homme qui le fait vraiment. Alain Desbiens est directeur des FNB BMO chez BMO Gestion mondiale d’actifs. Il travaille avec passion pour nous redonner, à nous les gens ordinaires, notre pouvoir financier.

Ses accomplissements exceptionnels en font une personne clé derrière l’innovation révolutionnaire que sont les fonds négociés en Bourse (FNB). Il s’est entretenu avec moi de l’évolution des FNB au Canada, de la façon dont ils ont démocratisé la richesse et de leur impact sous-estimé sur des gens comme nous.

De Wall Street à la porte de chez vous

Avec plus de 25 ans d’expérience en finance, Alain Desbiens possède des connaissances inégalées. Sympathique distributeur de richesse, il aide les particuliers comme les institutions à profiter des avantages des FNB, remportant les plus grands honneurs pour ses efforts lors des Canadian Wealth Professional Awards en 2015, 2020 et 2021, en plus d’être finaliste en 2016 et 2017. En 2010, BMO l’a accueilli en tant que premier spécialiste des FNB, à une époque où BMO n’offrait que 28 produits de ce type avec 500 millions de dollars d’actifs sous gestion.

Aujourd’hui, BMO offre 175 FNB et dispose d’un actif sous gestion de 90 milliards de dollars1, une réussite éclatante attribuable à ses années de formation. Fils de deux professionnels de la finance, l’éducation financière était omniprésente à la maison. Le père d’Alain était à la tête de la Caisse Desjardins Ontario, où il a excellé dans son rôle. Alain était certain de ne pas vouloir suivre les traces de son père, mais pourtant, cette voie était encodée dans son ADN!

Alain a commencé sa carrière dans le secteur de l’assurance il y a près de 30 ans. Au cours de ses premières années dans le domaine, il a acquis une expérience inestimable, allant de directeur des ventes au département de planification financière de CIBC à vice-président des ventes pour la gestion des actifs institutionnels chez Fiera Capital en passant par à peu près tout ce qu’il y a entre les deux. J’ai discuté avec ce maître de la finance pour discuter de tout ce qui concerne les FNB. Sa passion pour le fait qu’aucun Canadien ne soit laissé pour compte était palpable. Voici ce qu’il avait à me dire sur l’évolution des FNB.

La genèse des FNB en quelques mots

En 1989, bien avant que les FNB ne fassent parler d’eux, il y a eu une tentative de coter un fonds indiciel passif suivant le S&P 500 à la bourse de Philadelphie. L’objectif était de rendre Wall Street un peu plus accessible aux petits investisseurs. Malheureusement, le produit n’a pas pu être lancé. Un tribunal de Chicago a jugé qu’il se comportait comme un contrat à terme et pouvait donc uniquement se négocier sur une bourse de contrats à terme.

En 1990, le Canada a touché au but en lançant le premier FNB au monde. Il s’appelait TIP parce qu’il suivait le Toronto 35 Index Participation Fund. Il a passé avec succès le contrôle réglementaire et a fait ses débuts à la Bourse de Toronto (TSX). Désormais, les gens ordinaires pouvaient investir dans un fonds indiciel passif auparavant réservé aux institutions et aux professionnels.

Depuis leur création, les FNB ont évolué à travers plusieurs itérations pour devenir les produits faciles à utiliser que nous connaissons et aimons. Aujourd’hui, l’ensemble du marché des FNB au Canada détient plus de 300 milliards de dollars d’actifs sous gestion1.

Qu’est-ce qui explique la croissance et le développement des FNB au Canada?

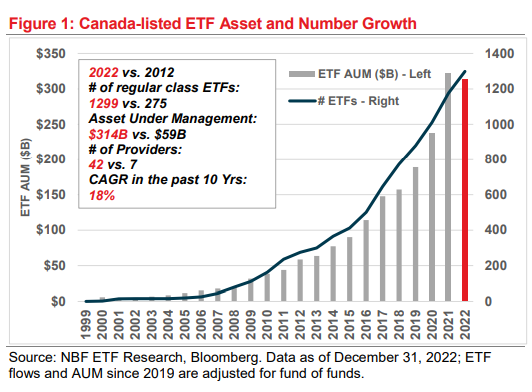

En un mot, l’éducation! L’histoire des FNB canadiens est remarquable: de 7 fournisseurs et 275 produits de FNB en 2012, on est passé à plus de 42 fournisseurs et 1 300 produits aujourd’hui! Quel a été le moteur de cette croissance explosive?

Il y a beaucoup plus de fournisseurs qui offrent des solutions sur mesure pour répondre à nos divers besoins, grâce à une information meilleure et plus accessible. BMO s’est particulièrement engagé à faire connaître les FNB à l’ensemble de la population. Pour les investisseurs comme vous et moi, il y a des outils et des ressources très efficaces sur son site Perspectives du marché. BMO dispose également d’une équipe passionnée qui se consacre à la formation des clients institutionnels, des gestionnaires de placements et des investisseurs professionnels.

Il n’est donc pas surprenant que le marché canadien des FNB ait connu une croissance annuelle moyenne de 18% sur 10 ans! 2 L’offre et la demande augmentent à mesure que de plus en plus de gens comprennent les caractéristiques et les avantages de l’investissement dans les FNB.

« Au cours des 12 dernières années, BMO s’est classé au premier rang pour ce qui est des flux nets de nouveaux capitaux », explique Alain. « Nous avons fait mieux au Canada que certaines entreprises américaines. C’est le seul pays au monde où un fournisseur national de FNB bat les États-Unis en termes de flux nets de nouveaux capitaux année après année.1 Je pense que c’est parce que les FNB font partie de l’ADN des Canadiens. Je suis très fier de notre équipe et de ce que nous avons accompli. »

Qu’est-ce que cela signifie pour les gens comme nous?

Les FNB nous donnent une liberté de choix, avec tout le pouvoir qui en découle. Comme le dit Alain, « les FNB ont bouleversé le paysage financier en apportant de meilleures solutions dans la vie des Canadiens. » La majeure partie du marché canadien des FNB, en pleine croissance, est entre les mains de gens ordinaires comme nous, les investisseurs individuels.

Il explique que « 30% des actifs sont institutionnels et 70% appartiennent aux particuliers ». Et sur ces 70% de particuliers, près de la moitié détiennent leurs parts par le biais de courtiers à escompte, qui permettent à chacun de contrôler son propre parcours d’investissement. La transparence et l’accessibilité sont au cœur de ce contrôle.

L’introduction des FNB a eu un impact profond sur les particuliers canadiens en démystifiant le monde de l’investissement, auparavant plus compliqué et donc intimidant. Non seulement il existe des milliers de possibilités parmi lesquelles choisir, mais les FNB offrent un niveau de transparence qui permet aux Canadiens de prendre leurs finances en main comme jamais auparavant.

En seulement quelques clics, vous pouvez voir la composition de l’actif, les frais, la répartition sectorielle, le niveau de risque, le rendement et plus encore. Désormais, tout le monde peut prendre le contrôle de son patrimoine, construire un portefeuille personnalisé et maximiser ses rendements avec des frais réduits.

« Il n’a jamais été aussi peu coûteux d’investir », déclare Alain. « De plus en plus de sociétés de courtage proposent l’achat de FNB sans commission. » En conséquence, Alain commence à voir les fonds communs de placement réduire leurs frais. C’est une bonne chose pour tous les Canadiens qui essaient de s’en sortir.

Jusqu’à présent, les frais de gestion élevés étaient prohibitifs pour les personnes qui n’avaient pas beaucoup d’argent à investir. Ils constituaient un réel obstacle à l’indépendance financière: « 50% des Canadiens ont moins de 10 000 dollars à investir. Je pense que les FNB sont vraiment un investissement de choix pour eux. »

Novice en matière de FNB? Écoutez ce qu’Alain veut vous dire

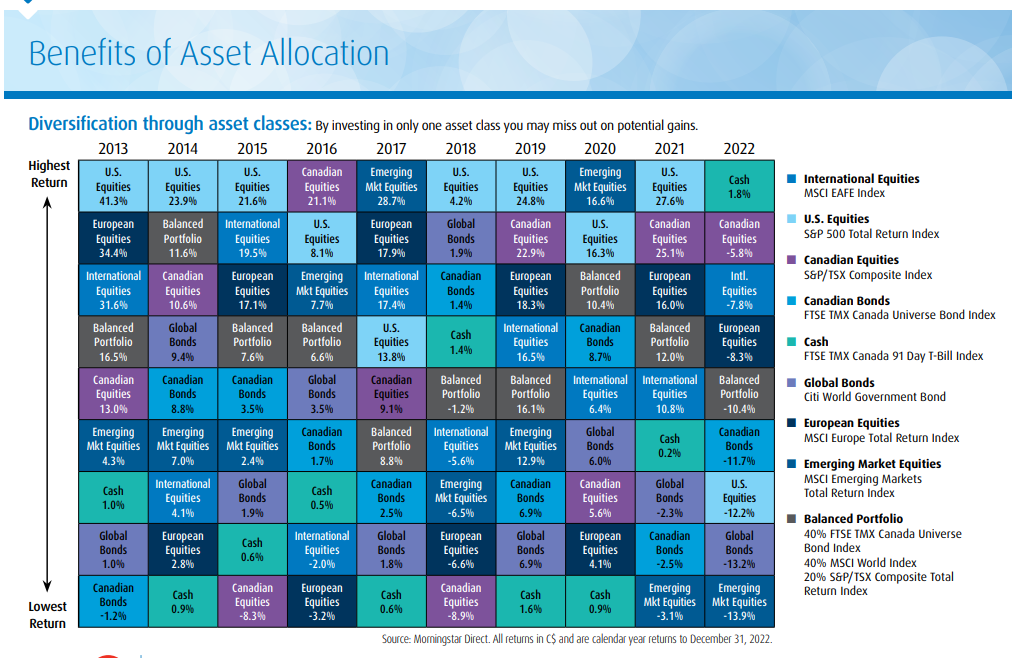

« ÉDUCATION! ÉDUCATION! ÉDUCATION! », s’exclame-t-il en me dirigeant vers le site de BMO Perspectives du marché. Mais encore? « Envisagez de commencer par un FNB de répartition d’actifs ». Ces FNB détiennent des quantités précises d’actions, d’obligations et d’autres titres afin de créer un portefeuille qui répond à vos objectifs en fonction du niveau de risque que vous êtes prêt à assumer. C’est comme si vous aviez un conseiller financier intelligent dans votre poche, qui gère votre patrimoine pour vous.

Les FNB d’allocation d’actifs sont gérés par des professionnels, ce qui permet aux nouveaux investisseurs de se diversifier facilement tout en ayant l’esprit tranquille. Ils offrent également des avantages considérables tels que le rééquilibrage automatique pour maintenir votre portefeuille sur la bonne voie, une transparence totale pour que vous sachiez exactement ce qu’ils contiennent et une grande liquidité pour acheter et vendre quand vous le souhaitez.

Les FNB sont un placement rentable. Leurs frais sont souvent moins élevés que d’autres placements diversifiés. Ils sont donc un excellent moyen de faire fructifier votre patrimoine et d’en conserver une plus grande partie.

Non seulement BMO offre des solutions de FNB diversifiées qui conviennent à de nombreux investisseurs, mais elle le fait dans le cadre d’une stratégie de littératie financière. Le site Perspectives du marché des FNB BMO est comme le couteau suisse de l’investisseur autonome. Vous y trouverez tout ce dont vous avez besoin comme des ressources éducatives, des indicateurs spécifiques aux FNB, les tendances du marché et des outils de sélection. Vous pouvez même créer votre propre portefeuille fictif de FNB pour mettre vos compétences à l’épreuve avant de risquer votre argent réel.

Comment les FNB BMO répondent-ils aux besoins des Canadiens?

« Je suis un baby-boomer, vous êtes probablement une millénariale, n’est-ce pas? » dit-il en riant. Il y a un changement générationnel en cours et BMO le devance pour offrir la bonne solution, à la bonne personne, au bon moment.

« Les baby-boomers qui prennent leur retraite ont besoin d’un revenu régulier », explique-t-il. « BMO propose des solutions plus novatrices, comme les fonds de dividendes et les fonds d’options d’achat couvertes, qui peuvent générer un revenu dans un compte imposable, spécifiquement pour la génération du baby-boom et de l’entre-deux-guerres. »

Pour les millénariaux pro-technologie ayant une tolérance au risque élevée, BMO s’est associé à Cathie Wood: « Nous distribuons ses fonds Innovation Fund (ARKK), Genomic Revolution Fund (ARKG) et Next Generation Internet Fund (ARKW), qui plaisent beaucoup aux jeunes adultes.

Ensemble, la génération Z et les millénariaux constituent le groupe démographique le plus conscient des problèmes climatiques et le plus guidé par ses valeurs. « Nous nous sommes donc associés à Brookfield Asset Management pour proposer des solutions ESG sur mesure dans le domaine des énergies propres et renouvelables, tant pour les actions que pour les titres à revenu fixe », explique Alain.

L’investissement environnemental, social et de gouvernance (ESG) est une forme d’investissement responsable qui prend en compte les facteurs éthiques, climatiques, sociaux et de gouvernance d’entreprise lors de la sélection des investissements. Ce type d’investissement correspond à l’intérêt de la génération Z à avoir un impact positif à travers ses placements.

Si vous aviez des ressources illimitées, quel problème dans le monde choisiriez-vous de résoudre en premier?

Sans hésiter, Alain Desbiens me répond: « une personne sur trois a du mal à faire face à ses obligations financières, et une sur quatre n’a pas assez d’économies pour faire face à un imprévu de 500$ ». Dans un pays aussi riche que le Canada, c’est inacceptable.

« C’est quelque chose que je veux changer. En même temps, je souhaite la préservation de l’environnement parce que dans 30 ou 40 ans, si la planète ne se porte pas bien, nous ne pourrons pas nous aider les uns les autres. »

Sa passion pour les gens est évidente dans le travail qu’il a accompli pour rendre l’investissement accessible à tous. Il comprend que la crise de la littératie financière empêche les Canadiens de vivre pleinement leur vie. En tant que professionnel de la finance, il se sent moralement responsable de nous donner les outils dont nous avons besoin et de nous apprendre à les utiliser pour prospérer.

Grâce à la contribution inestimable d’Alain Desbiens au marché des FNB au Canada, il n’a jamais été aussi facile et abordable d’investir. Des millions de personnes comme vous ont déjà repris du pouvoir sur leurs finances.

Serez-vous le prochain?

Renvois

1 Bloomberg, Mars 2023.

2 NBF ETF Research, Bloomberg. Données au 31 décembre 2022.

Clause de non-responsabilité

Toute déclaration qui dépend d’événements futurs peut constituer une déclaration prospective. Les déclarations prospectives ne sont pas des garanties de performance. Elles impliquent des risques, des incertitudes et des hypothèses. Bien que ces déclarations soient fondées sur des hypothèses jugées raisonnables, rien ne garantit que les résultats réels ne différeront pas sensiblement des attentes. Les investisseurs sont invités à ne pas se fier indûment aux déclarations prospectives. En ce qui concerne les déclarations prospectives, les investisseurs doivent examiner attentivement les domaines de risque décrits dans le prospectus le plus récent.

Cette communication est effectuée à des fins d’information uniquement et peut être modifiée sans préavis. L’article a été préparé par Heidi Unrau et représente son point de vue au moment de la publication. Les commentaires qu’il contient ne représentent pas nécessairement le point de vue de BMO Gestion mondiale d’actifs. Cet article ne doit pas être interprété comme un conseil en placement ni une recommandation d’achat ou de vente d’un FNB ou d’un titre en particulier.

Les placements dans les fonds d’investissement peuvent être assortis de commissions, de commissions de suivi (le cas échéant), de frais de gestion et d’autres frais. Veuillez lire l’Aperçu du FNB, l’Aperçu du fonds ou le prospectus du fonds d’investissement pertinent avant d’investir. Les FNB et les fonds d’investissement ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé n’est pas indicatif de leur rendement futur.

Pour connaître les risques liés à un placement dans les fonds d’investissement BMO, veuillez consulter les risques spécifiques énoncés dans le prospectus. La série FNB s’échange comme des actions, peut se négocier à escompte à sa valeur liquidative et sa valeur marchande fluctue, ce qui peut augmenter le risque de perte. Les distributions ne sont pas garanties et sont susceptibles d’être changées ou éliminées.

Les fonds d’investissement BMO sont gérés par BMO Investissements Inc., une société de gestion de fonds d’investissement et une entité juridique distincte de la Banque de Montréal. Les fonds d’investissement BMO ne sont pas assurés par la SADC.

MD/MC Marque de commerce déposée/marque de commerce de la Banque de Montréal, utilisée sous licence.