Tout ce que vous avez toujours voulu savoir sur les robots-conseillers canadiens

Par Julien Brault | Publié le 20 août 2023

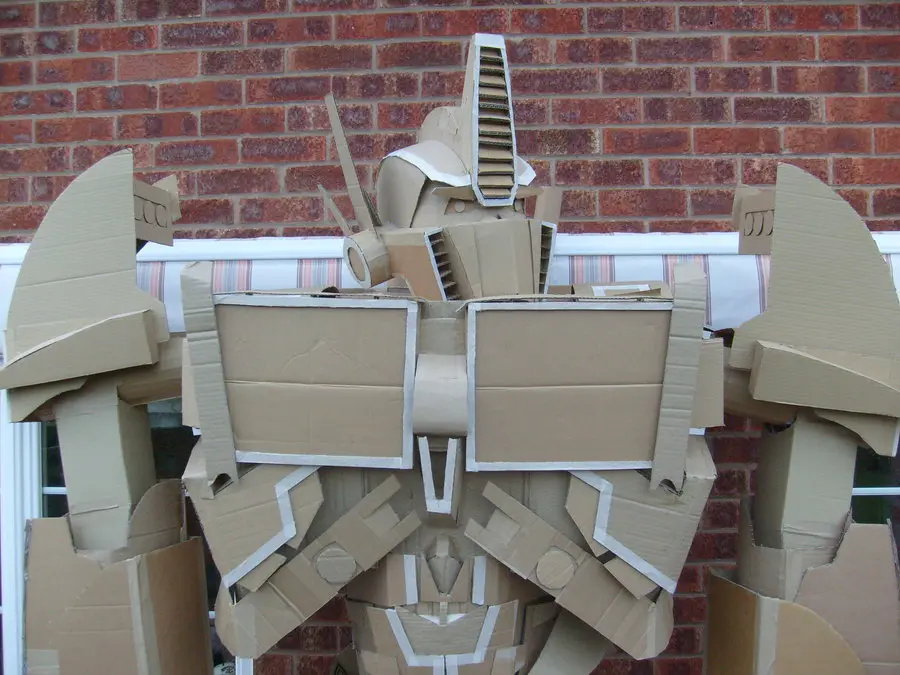

Contrairement à la croyance populaire, les robots-conseillers canadiens n’ont pas grand chose à voir avec les robots-tueurs de Terminator. En effet, ces services d’investissement emploient des gestionnaires de portefeuille en chair et en os pour gérer l’argent de leurs clients. Donc, aucun robot qui achète ou qui vend sur les marchés boursiers.

Un modèle vieux comme le monde

Les gestionnaires de portefeuilles travaillant pour des robots-conseillers bâtissent plusieurs portefeuilles correspondant à différents profils de risques. Tous les robots-conseillers auront un portefeuille risqué, qui convient davantage aux jeunes, et un portefeuille conservateur, qui convient davantage aux investisseurs qui s’approchent de la retraite ou qui auront besoin de leur argent à plus court terme.

Dans l’industrie de la finance, on ne sort toujours pas des terrains battus. Jusqu’ici, c’est du pareil au même. Les firmes de courtage de plein exercice, qui ne sont pas exactement nées de la dernière pluie, emploient elles aussi des gestionnaires de portefeuille qui gèrent différent portefeuilles adaptés à différents profils de risque.

Toutefois, contrairement aux robots-conseillers, les courtiers de plein exercice recourent à des conseillers en placements, qui utilisent le téléphone et des rencontres en personne pour vendre des «tranches» de leurs portefeuilles modèles aux investisseurs.

Les robots-conseillers, pour leur part, ne vendent pas leurs portefeuilles modèles au téléphone et en personne. Ils utilisent leur site Web pour les distribuer. Jusque là, il n’y a toujours pas de nouvelles technologies impliquées, sinon celle du Web, qui remonte aux années 1990.

Questionnaire en ligne

En fait, l’innovation introduite par les robot-conseillers canadiens porte sur le processus d’ouverture de compte, qu’ils ont simplifié.

Un investisseur canadien souhaitant ouvrir un compte auprès d’un courtier de plein exercice devra répondre à toute une série de questions posée par son conseiller en placement, que la loi oblige à s’assurer de «bien connaître son client». C’est n’est qu’après avoir franchi cette étape réglementaire qu’il pourra le conseiller.

Les robots-conseillers canadiens, pour leur part, sont parvenus à automatiser cette étape tout en se conformant à la réglementation canadienne. Plutôt que de répondre aux questions réglementaires au téléphones, ou sur un formulaire papier, comme ils le feraient pour ouvrir un compte de courtage en ligne, leurs clients répondent à ces questions directement sur le site Web du robot-conseiller.

Une fois qu’a a répondu à ces questions, l’investisseur doit parfois attendre quelque jours pour se voir attribuer un portefeuille modèle. Ce délai s’explique par le fait qu’au Canada, le conseil entièrement automatisé n’est pas autorisé.

Ainsi, ce sont encore une fois des gestionnaires de portefeuille en chair et en os qui sont théoriquement responsables de l’attribution d’un portefeuille à chaque client. Dans la pratique, toutefois, les gestionnaires de portefeuille ne font pas grand chose, si ce n’est de rappeler les clients ayant fourni des réponses inhabituelles ou incohérentes dans le questionnaire en ligne. Les gestionnaires de portefeuilles doivent aussi être disponibles pour répondre aux éventuelles questions des investisseurs au téléphone.

Stratégie d’investissement

Si vous êtes fans de science-fiction, j’imagine que vous devez être quelque peu déçu de découvrir qu’il y a en fait très peu haute technologie impliquées dans les robots-conseillers canadiens. Comme on l’a vu, leur stratégie d’investissement ne repose pas sur un robot-investisseur capable d’analyser de grands volumes de données et de prédire le futur.

Les humains qui bâtissent leur portefeuille ont toutefois une stratégie d’investissement en commun : l’investissement passif. Concrètement, ça veut dire que les gestionnaires de portefeuille travaillant pour les robot-conseillers canadiens n’essaient pas de battre le marché boursier, mais bien d’obtenir un rendement similaire tout en minimisant au maximum les frais. Leurs portefeuilles ont ainsi tendance à être composés principalement de fonds négociés en Bourse (FNB), qui permettent d’investir dans un grand nombre de produits financiers à peu de frais.

Plusieurs robots-conseillers canadiens, dont Wealthsimple, font aussi valoir qu’ils utilisent des techniques d’investissements de pointe, inventées par un prix Nobel. C’est vrai, sauf qu’on ne parle pas d’une nouvelle approche, mais bien de techniques qui font parties des pratiques standard de l’industrie depuis des décennies. Il s’agit de la théorie moderne du portefeuille, dont les grandes lignes ont été exposés dans un article publié par Harry Markowitz en 1952.

Markowitz a certes gagné le prix Nobel, mais tous les professionnels de la finance se basent sur la théorie moderne du portefeuille pour conseiller leurs clients. En gros, la théorie moderne du portefeuille considère qu’un portefeuille devrait être bâti de manière à respecter l’appétit pour le risque de l’investisseur, tout en maximisant son rendement en fonction de ce niveau de risque.

Cette approche a conduit l’industrie à bâtir des portefeuilles diversifiées et évoluant en même temps que l’investisseur. En règle générale, plus un investisseur se rapproche de la retraite, moins il peut se permettre de prendre de risques, donc, moins son portefeuille est risqué. Les robots-conseillers canadiens respectent cette logique… comme le font les conseillers financiers depuis (presque) toujours.

La différence avec les robots-conseillers américains

Si vous écoutez des podcasts américains, vous avez sûrement entendu parler de Wealthfront et de Betterment. Il s’agit des deux robots-conseillers américains les plus populaires et, malheureusement pour nous, il n’est pas possible d’y investir son argent sans résider aux États-Unis. Ces robots-conseillers portent mieux leurs noms que leurs petits cousins du Canada, puisqu’ils sont véritablement automatisés.

Contrairement aux robots-conseillers canadiens, les robots américains ne se limitent pas à un nombre prédéfini de portefeuilles modèles. Ils ont en quelque sorte un seul portefeuille modèle, à l’intérieur duquel la répartition d’actifs peut être modifié à l’infini en fonction du profil de risque de chaque individu. Il y a donc une intervention humaine au niveau du choix des titres financiers qui composent leur portefeuille et au niveau des proportions minimales et maximales pour chaque titre, mais le reste est bel et bien automatisé.

En ayant pratiquement autant de portefeuilles différents que de clients, les robots-conseillers américains auraient besoin de toute une armée de gestionnaire de portefeuilles pour les «entretenir», soit effectuer les «rééquilibrage», le réinvestissement de dividendes, etc. Or, la gestion de ces portefeuilles est elle aussi automatisée, quoique tous les paramètres de la stratégie d’investissement ont été prédéterminés par des humains en chair et en os.

L’automatisation accrue de leur processus, additionnée au fait qu’ils ont accumulé beaucoup plus d’actifs sous gestion que leurs cousins canadiens, permet aux robots conseillers américains d’offrir des frais beaucoup moins élevés que leurs cousins canadiens. Chez Wealthfront, on parle de frais annuels de 0,25% sur les actifs sous gestion (excluant les frais de gestion des FNB) et, chez Betterment, on parle d’entre 0.15% to 0.35%. C’est beaucoup moins élevés que ce que chargent les robots-conseillers canadiens. Par exemple, chez Wealthsimple, on parle plutôt de frais annuels de 0,5% (excluant les frais de gestion des FNB).

Les frais des robots-conseillers canadiens

Les robots-conseillers canadiens chargent des frais légèrement plus élevés que leurs homologues américains. Malgré tout, leurs frais sont-ils prohibitifs par rapport aux autres moyens d’investir de l’argent en Bourse au Canada? La réponse courte est non, mais examinons de plus près leurs frais. Il y en a trois principaux types.

1. Les frais de gestion

Contrairement aux courtiers à escompte, les robots-conseillers facturent des frais annuels qui varient en fonction de l’actif sous gestion. En plaçant 10 000$ auprès d’un robot-conseiller chargeant des frais de gestion annuel de 0,5%, vous payerez donc 50$ de frais par année. (À moins, bien sûr, que vous ouvriez un compte en utilisant l’une des offres promotionnelles offertes sur le comparateur de robot-conseiller de Hardbacon.) Plusieurs robots-conseillers font fondre le pourcentage de frais de gestion à mesure que les actifs investis grimpent, de manière à refléter le fait qu’investir 10 000$ ne coûte pas beaucoup plus cher qu’investir 100 000$ pour un robot-conseiller.

2. Les ratio de frais de gestion des Fonds négociés en Bourse

Ces frais n’ont pas grand chose à avoir avec les robots-conseillers, mais comme la plupart des robots-conseillers investissent dans des FNB, ce sont des frais que les investisseurs doivent s’attendre à payer. En effet, les frais de gestion affichés par les robots-conseillers n’incluent généralement pas ces frais, qui sont perçu par les FNB directement. Bien qu’ils diffèrent d’un portefeuille à l’autre, le ratio de frais de gestion moyen des robots-conseillers canadiens oscille généralement entre 0,2% et 0,35%.

3. Les frais de transactions

La plupart des robots-conseillers assument les frais de transactions, qui sont les frais qu’ils doivent défrayer chaque fois qu’ils achètent ou vendent des titres financiers (le plus souvent des FNB). En d’autres mots, ces frais sont généralement inclus dans les frais de gestion des robots-conseillers. Toutefois, certains robots-conseillers relayent ces frais à leurs clients. Contrairement aux deux autres frais ci-dessous, les frais de transactions ne dépendent pas de l’actif sous gestion, mais bien du nombre de transactions effectuées par le robot-conseiller.

Les différences entre les robots-conseillers canadiens

Les robots-conseillers canadiens répertoriés par le comparateur de Hardbacon se ressemblent beaucoup. Et comme ils misent tous sur une stratégie d’investissement passive, comparer leurs rendement passé ne servirait à rien. C’est la raison pour laquelle nous avons accordé autant d’importance aux frais dans le comparateur de Hardbacon. Malgré tout, les robots-conseillers se distinguent sur plusieurs plans. Voici, à mon humble avis, les principaux critères de démarcation des robots-conseillers canadiens… à l’exception des frais.

1. L’interface technologique

Comme on l’a vu ci-dessus, il n’y a pas beaucoup de technologie sous le capot des robots-conseillers canadiens. L’innovation se retrouve davantage au niveau de l’interaction avec le client, notamment en matière d’ouverture de compte et de suivi de ses investissements. N’ayant pas testé les principaux services de robot-conseiller (ça s’en vient), ce serait difficile pour moi de pointer du doigt les premiers de classe ici. Par contre, il est aisé d’identifier les joueurs les mieux nantis en terme de technologie, en identifiant lesquels d’entre eux ont des applications mobiles et lesquels permettent l’ouverture de compte entièrement en ligne. ModernAdvisor, WealthBar and Wealthsimple, par exemple, sont les trois seuls robots-conseilers canadiens à posséder une application mobile dédiée tout en permettant à leurs nouveaux clients d’ouvrir un compte entièrement en ligne.

2. L’intégration dans un compte de courtage (ou bancaire)

La montée en force des robots-conseillers au courant des deux dernières années n’a pas manqué d’attirer l’attention des courtiers à escompte et des banques. De manière à ne pas se laisser distancier par ces nouveaux entrants, plusieurs d’entre eux ont lancé des services de robots-conseils. C’est notamment le cas de Portfolio IQ (Questrade), InvestCube (Banque Nationale Courtage Direct) et Portefeuille futé BMO (BMO Ligne d’action) et des Fonds d’investissement Tangerine (Tangerine). Ces services de robot-conseiller ont pour avantage de s’intégrer au compte de courtage et aux comptes de banques existants des investisseurs qui sont déjà client de ces institutions.

3. Le degré de personnalisation

La personnalisation est l’aspect sur lequel les plus petits robots-conseillers canadiens parviennent à se démarquer. C’est notamment le cas de services comme Justwealth et WealthBar, qui offre des services de planification financière et d’Idema, qui offre un service de gestion de portefeuille personnalisée.

4. Les types d’actifs proposés

La plupart des robots-conseillers canadiens se limitent à investir dans des Fonds négociés en Bourse (FNB), en raison de leurs frais peu élevés. Toutefois, certains services de robot-conseil investissent dans des fonds mutuels, voire dans d’autres produits financiers. C’est le cas notamment de Tangerine, que nous avons choisi d’inclure dans notre comparateur de robots-conseillers, malgré que ce que la banque offre n’est pas vraiment un robot-conseiller. Tangerine offre en fait ses propres fonds communs de placements à bas frais, qui ont été conçus pour reproduire différents index boursiers. Steadyhand, qui ressemble davantage à un robot-conseiller, propose lui aussi ses propres fonds communs à bas frais. Finalement, WealthBar, qui offre à ses clients des portefeuilles de FNB comme les autres joueurs canadiens, offre aussi des produits de placement privé.

5. La présence de portefeuilles éthiques

L’investissement dans des indices boursiers comporte plusieurs avantages, notamment au niveau des frais. Toutefois, le désavantage de cette approche est qu’on se trouve à investir dans presque TOUTES les grandes entreprises nord-américaines. Aussi, pour un investisseur soucieux du bilan environnemental et éthique des entreprises dans lesquelles il investit, l’approche indicielle peut apparaître moins attrayante. Or, certains robots-conseillers ont bâti des portefeuilles socialement responsable de manière à accommoder ce type d’investisseurs. Wealthsimple, ModernAdvisor et Idema offrent de tels portefeuilles.

Est-ce que les robots-conseillers canadiens sont pour vous?

Maintenant que vous savez pas mal tout ce qu’il y à savoir sur les robots-conseillers canadiens, il vous reste à déterminer si c’est une option d’investissement qui vous convient. Si vous avez de l’argent investi dans des fonds communs de placement ou auprès d’une firme de courtage de plein exercice, et que vous ne souhaitez pas gérer votre argent vous même, il est fort à parier que vous pourriez faire mieux avec un robot-conseiller.

Penchez-vous sur les frais que vous payez présentement, et demandez-vous si les conseils et l’accompagnement offert par votre conseiller valent autant. Si la réponse est oui, ne transférez pas votre argent. Les frais plus élevés que vous payez en ce moment servent en partie à rémunérer votre conseiller. Si, par contre, vous estimez que vous payez trop chers pour les services que vous recevez, les robots-conseillers canadiens sont pour vous.

Si vous avez moins de 10 000 $ à placer, investir chez Wealthsimple ne vous coûtera rien durant au moins 12 mois, puisque vous obtiendrez une remise de 50$. Du reste, si vous décidez d’opter pour un robot-conseiller, vous devriez consulter notre comparateur de robots-conseillers canadiens avant de faire votre choix.

Pour les autres, investir avec un robot-conseiller devrait coûter légèrement plus cher que d’investir soit même chez un courtier à escompte, à conditions de savoir ce qu’on fait. Pour savoir quelle méthode est la plus approprié pour vous, répondez à ce court questionnaire. Il est aisé de se bâtir un portefeuille de FNB dans un compte de compte de courtage sans grande connaissance, en copiant un portefeuille modèle de FNB trouvé sur Internet comme ceux de Canadian Couch Potato. Ensuite, il suffit de s’occuper du rééquilibrage soit même, et on peut obtenir un produit similaire à ce qu’offrent les robots sans payer les frais de gestion liés aux robots-conseillers. Par contre, il faut être à son affaires et avoir un intérêt pour la chose. Si ce n’est pas votre cas, les robots-conseillers sont probablement une bonne option pour vous. Pour vous aidez à choisir un robot-conseiller, n’hésitez pas à utiliser un comparateur.